「NISA(ニーサ)」という言葉、投資をしてない人でも一度は耳にしたことがあるのではないでしょうか?

NISAは投資で儲けたお金にかかる税金がタダになる制度です。

一般に投資で儲けた利益の2割が税金として引かれてしまうので、これが0円になる制度というのは非常に魅力的ですよね。

しかし、悪い面を見ずに利用を始めるとNISAの落とし穴にはまってしまいます!

NISAはお得な分、いくつか欠点もあるんです。

この記事では、そんなNISAの概要や注意点、非課税期間終了後の対応方法や口座開設方法までをやさしく解説します。

NISA(ニーサ)の概要とメリット

NISAのメリットは利益に税金がかからないこと

株式投資で儲けたお金からは約20%の税金がひかれます。

その税金をタダにしてくれる制度がNISA(少額投資非課税制度)です。

NISA制度は2014年にスタートしました。

20歳以上であればだれでもNISAの口座が開設でき、その口座から投資を行えば最長5年間その株で得た利益の税金を払わなくて済むといったお得な制度なんです。

「気軽に投資に参加してもらって経済を活性化させよう!」という目的で国がつくった制度なのであやしいものではありません!

現在のところ、NISA制度は2023年まで続けられる予定となっています。

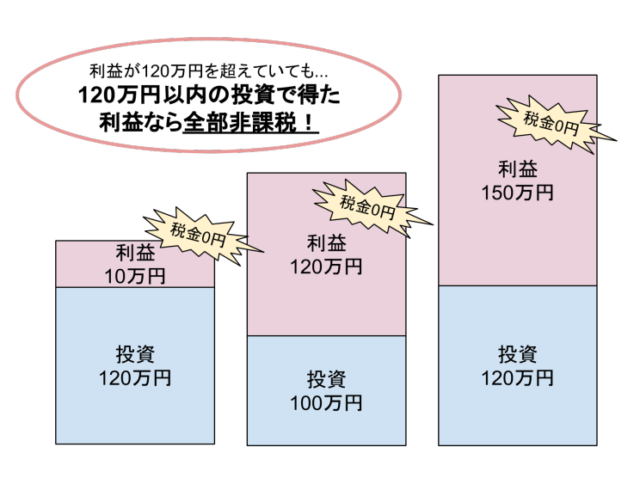

年間120万円の非課税投資枠!その利益は全額税金タダ!

NISA口座から購入できる税金のかからない株式(金融商品)は年間120万円までです。

その120万円以内で購入した株から得られる”値上がり益”や”配当金”すべてに税金がかかりません。

注意していただきたいのは利益が120万円までなら税金がかからないのではなく、

NISAで投資した120万円分の株で得られるすべての利益に税金がかからないということです。

その利益の合計が120万円を超えても一切税金はかかりません!

NISA利用で数十万円の得をする可能性も

NISAを利用することがどれほどお得なのか、実際に数字で計算してみたいと思います。

| NISA口座 | 課税口座 | |

|---|---|---|

| 投資額 | 120万円 | 120万円 |

| 値上がり益 | 20万円 | 20万円 |

| 配当金 | 15万円 | 15万円 |

| 課税額 | 0円 | 7万円 |

| 5年間の課税合計 | 0円 | 35万円 |

120万円を投資した結果、5年後に株価が140万円に上がったとします。

この時5年後に得られる値上がり益は20万円です。

また、この銘柄は毎年3万円の配当金がもらえるとします。すると5年間株を保有し続ければ合計で15万円の配当金をもらえることになります。

この値上がり益と5年間の配当金を合計すると利益は35万円です。

NISAではなく課税口座を利用した場合、利益に約20%の税金がかかるので、35万円のうち7万円を税金として納めなければいけません。

しかしNISAなら、この7万円を払わなくて済むんです!

さらに、2023年まではこの120万円の非課税投資枠が毎年与えられるので、毎年同様の利益を出せば、2019年から始めても5年間で35万円得をすることになるんです!

実際に数字にしてみるとどれほどお得な制度かわかっていただけたのではないでしょうか?

投資家の5人に1人はNISA利用者

そんなお得なNISAですが、実際どれくらいの人が利用しているのでしょう?

2016年度の個人投資家数はおよそ1600万人で、この年のNISA口座の稼働数は300万ほどです。

このことから、株に参加している人の5人に1人がNISAを利用していると言えます。

この後お話ししますが、NISAの利用にはいくつか条件があります。

そのため全員に適した口座とは言えず、利用率100%とまではいきません。

しかし、これだけ利用している人がいれば親しみがもてるのではないでしょうか?

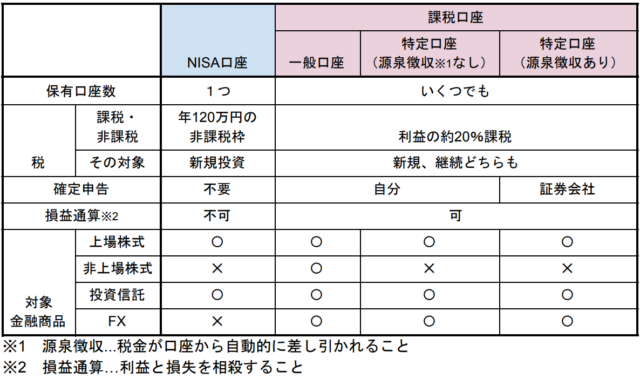

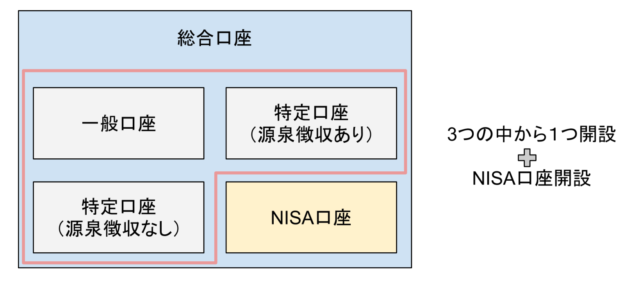

NISA口座と他の口座との違い

投資を行う際に開設する口座にはNISA口座以外に「一般口座」「特定口座(源泉徴収なし)」「特定口座(源泉徴収あり)」といった種類があります。

※NISAが非課税であるのに対し、この3つの口座は税金がかかるのでこの記事では「課税口座」と呼びます。

NISA口座と課税口座にはどのような違いがあるのか見ていきましょう。

課税口座と比べたNISAのメリットとしては、やはり年間120万円までの投資には税金がかからないことです。

一方、保有口座は1つ限りとされている点や、投資の対象が新規投資のみとされている点、対象金融商品が課税口座よりも少ないという点はNISAの欠点といえます。

このようなNISAの注意点に関しては次の項で詳しくお話しします。

▶関連記事

【初心者必見!】株のはじめ方と買い方をわかりやすく解説!

【初心者必見!】株のはじめ方と買い方をわかりやすく解説!

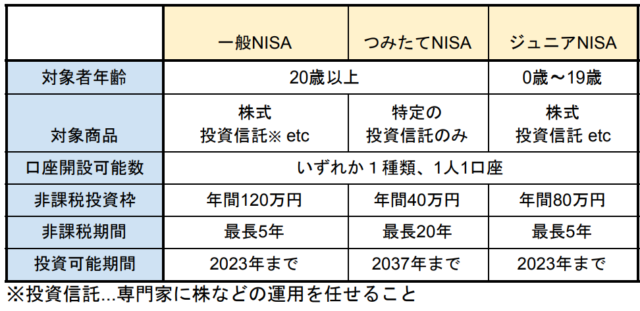

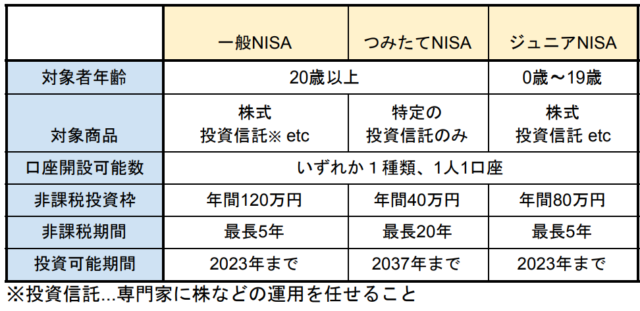

「NISA」「つみたてNISA」「ジュニアNISA」の3種類がある

続いて、NISAの種類について見ていきましょう。一口にNISAと言っていっていますが、実はNISAには3種類あるんです。

ここまでお話ししてきたのは「一般NISA」についてです。

NISAにはほかにも積立投資者向けの「つみたてNISA」、未成年者でも口座が作れる「ジュニアNISA」があります。

それぞれの特徴についてはこちらです。

口座開設後に他のNISAや金融機関に口座を変更することは可能ですが、NISA口座はこの中のどれか1つしか作れないので、どれが自分の目的に合うものなのかよく検討して選びましょう。

※今後の文章についても「NISA」は「一般NISA」を指します。

NISA×長期投資がオススメ

NISAは特に長期投資スタイルと相性がいいと言えます。

その理由は短期投資を繰り返すとすぐに非課税枠を使い切ってしまうからです。

少額でもすぐに利益を手に入れたい方にとってはNISAで短期投資をするのも一つの手だと思いますが、やはりNISAのメリットを最大限に活かすには長期投資がオススメです。

また、そもそも利益が出なければNISAの非課税制度は意味を成しません。

NISAでは自分で運用することも投資信託をすることもできますが、NISAのメリットを最大限に活かせるのは、自ら運用ができ、利益を出せる人です。

そのためには、ある程度の投資経験や運用知識が必要となります。

だからといってNISAは初心者には不向きというわけではありません!

投資経験がなく、自分で運用するのが不安という方にはつみたてNISAがオススメです。

ここまでお話ししてきた一般NISAでも投資信託はできますが、つみたてNISAでは最長20年間株式を非課税で保有できます。

ですから「自分で株の運用をしたい」という方には一般NISA、「投資信託しかするつもりがない」という方にはつみたてNISAをおすすめします。

▶関連記事

NISA(ニーサ)の注意点

NISA口座と他の口座との違いでもお話ししましたが、NISA口座の利用はメリットだけではありません。

課税口座と異なる点、注意しなければいけない点がいくつかあります。

ここではNISAの注意点を6つのポイントに分けてお話しします。

- NISA口座は1人1口座まで

- 対象は新規投資のみ

- 非課税枠の繰り越し&再利用はできない

- 損益通算ができない

- NISAでは取引できない金融商品がある

- 非課税で保有できるのは最長5年間

NISAの注意点①NISA口座は1人1口座まで

NISA口座は1人1つしかつくることはできません。金融機関ごとに1人1つではなく、いずれか1つの金融機関を選んで、そこでの1つの口座しか持つことはできません。

ただ、1年に1回口座を変更することができます。

金融機関によって取り扱っている銘柄や手数料、アプリやサイトの使いやすさが異なるため、実際に口座変更を行う人も少なくはありません。

しかし、口座変更には約1か月を要し、手続きの手間もかかります。そのうえ、この後お話しするロールオーバーができないといった欠点もあるんです。

このような手間やデメリットをふまえると、やはり最初の口座選びが重要になるといえます。

▶関連記事

NISAの注意点②対象は新規投資のみ

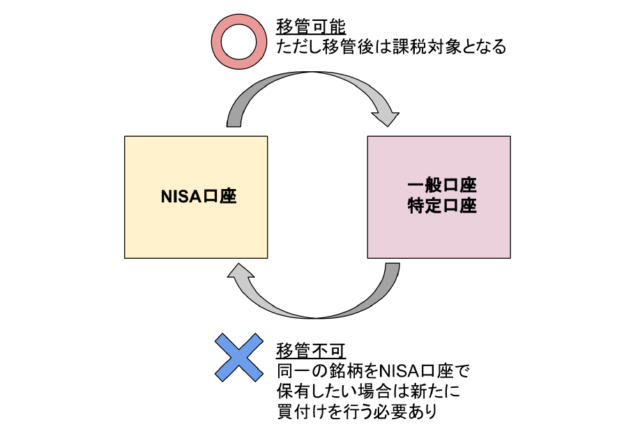

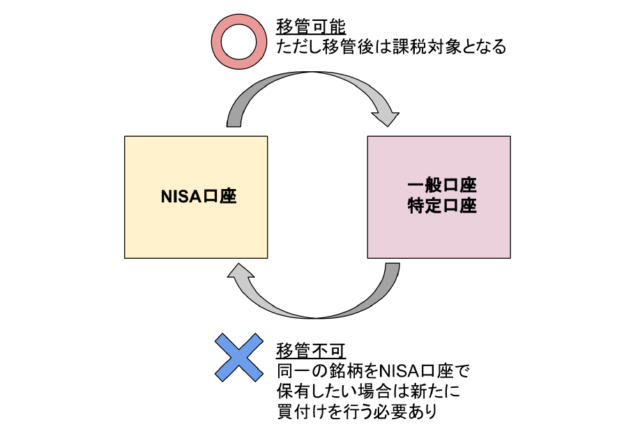

NISA口座で保有できるのはNISA口座を利用して新たに買付けをした株式のみとなります。

「今持っている株も税金をタダにしてほしい!」と思っても残念ながらNISA口座に移すことはできません。

どうしてもその株を非課税にしたいのであれば、一旦売却をして、新たにNISA口座から買う必要があります。

その場合、売却時に値上がり益があればその分税金を払わなければならないし、売却にも買付けにも手数料がかかります。

NISAは「投資をやったことない人にも投資を始めてもらおう」という目的でつくられた制度なので、非課税となるのが新規投資のみという点は仕方がないのでしょう。(つまり、すでに投資をしている人にとってはそこまで魅力的ではない制度です。)

ちなみにNISA口座からNISA以外の口座への移管はいつでもできます。ただし、移管後は課税の対象となってしまうので注意しましょう。

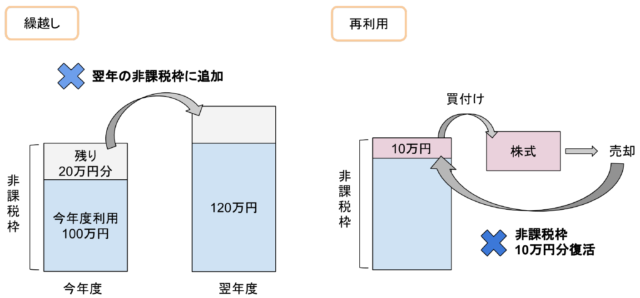

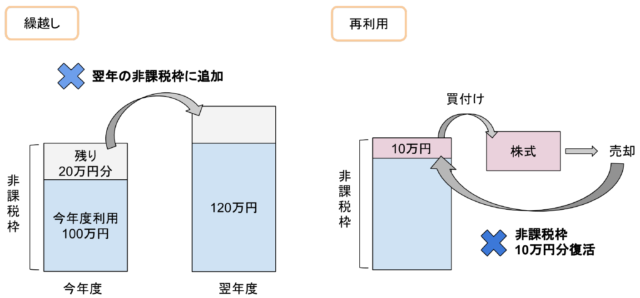

NISAの注意点③非課税枠の繰越し&再利用はできない

前でも説明しましたが、税金がかからない株は年に120万円までしか買えません。120万円以上購入した場合は、超えた分に税金がかかります。

この120万円の非課税投資枠は毎年更新されるため、前年度の枠を使い切ってないからと言って翌年に繰越すことはできません。

毎年120万円がMAXです。

また、10万円分の株式を購入し、同年度にその株を売却しても、その10万円分の非課税枠は復活しません。

NISAを有効活用するには現時点でどのくらい買付けをしていて、今年中にあといくら利用できるのかを把握しておくことが重要です。

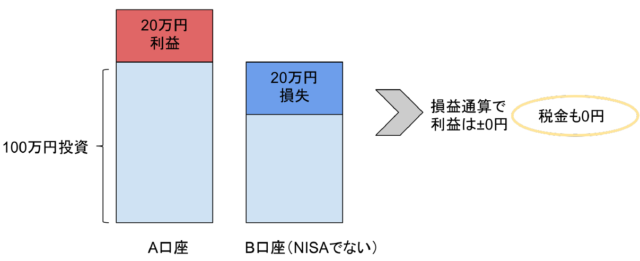

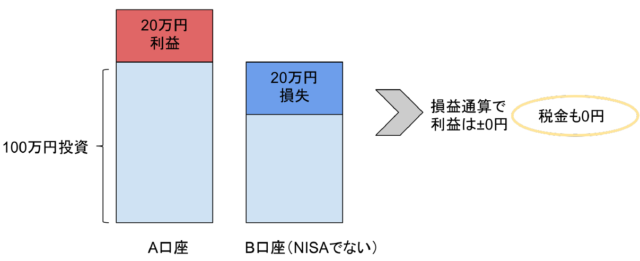

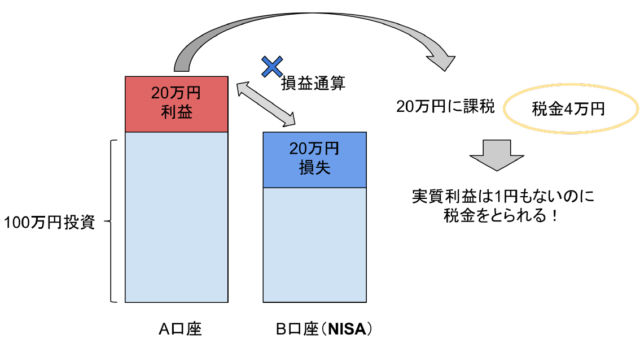

NISAの注意点④損益通算ができない

複数の口座を所持している場合に、すべての口座のトータルでみて利益・損失を算出することを損益通算といいます。

例えば2つの口座それぞれで100万円を投資した結果、A口座で20万円の利益、B口座で20万円の損失が出た場合を考えます。

このとき損益通算をすると利益は±0円であるため、税金を納める必要がなくなります。

しかし、これはB口座がNISA口座ではない場合だけなんです。

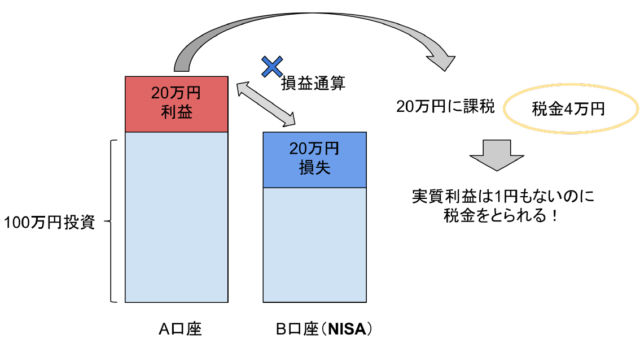

NISA口座ではこのように他の課税口座との損益通算ができません!

先ほどの例でB口座がNISA口座の場合、

NISA口座の損失分は合算されないため、A口座で得た20万円の利益が課税対象となり、A口座から4万円の税金が引かれてしまいます。

実際は1円も利益がないので、ただ4万円損をしたことになりますよね。

最初にも言いましたが、NISAの”非課税”といったメリットは、あくまでも利益を得られた場合にのみ活きてきます。

NISA口座で損失を出すことはNISAのメリットを活かせないだけでなく、NISA以外の口座ではする必要のなかった損をしてしまう場合もあるということも頭に入れておきましょう。

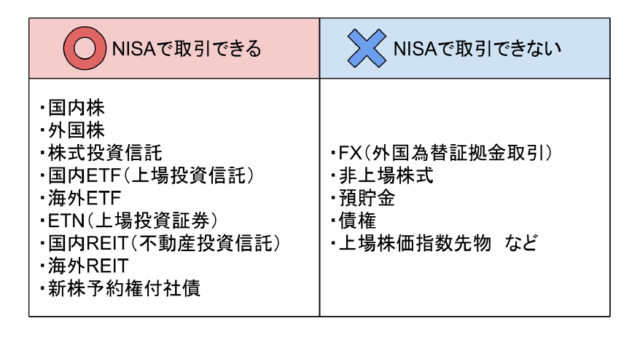

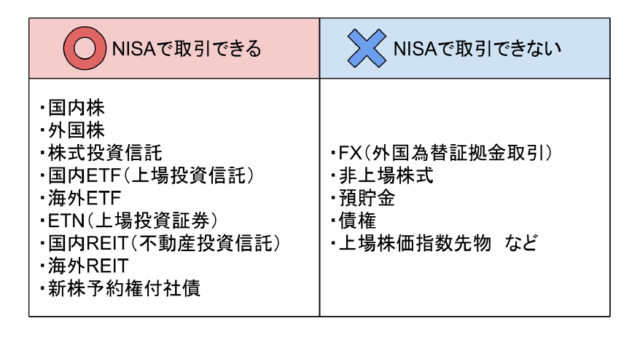

NISAの注意点⑤NISAでは取引できない金融商品がある

NISA口座に限らず、口座開設をする金融機関によって取引できる金融商品が異なります。

NISAで取引ができるもの/できないものはこちらです。

特に注意したいのが、どの課税口座でも取引できる「FX」がNISAでは取引できないという点です。

NISAで取引できると書いた商品についても、NISA口座を開設する金融機関によって扱っている商品が異なります。

例えば、ほとんどの銀行や郵便局ではNISAの対象は投資信託に限られており、自分で株取引を行うことはできません。

目的の金融商品がそもそもNISAで取引できるのか、そしてどの金融機関で取り扱っているのかを事前に調べておく必要があります。

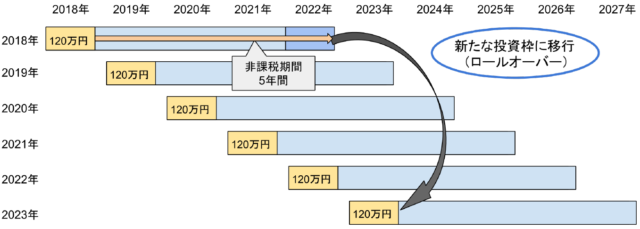

NISAの注意点⑥非課税で保有できるのは最長5年間

一つの株につき非課税枠として保有できるのは最長5年間という制限があります。

買付けをしてから5年間は値上がり益にも配当金にも税金はかかりません。

しかし、非課税期間の終了する5年後には以下の方法で株を移す必要があります。

NISAの非課税期間が終了したときの対応

5年間の非課税期間が終わると、口座内の株については以下の3ついずれかの手続きをしなければなりません。

- 新たな投資枠に移す(ロールオーバー)

- NISA以外の口座に移す

- 売却する

新たな投資枠に移す(ロールオーバー)

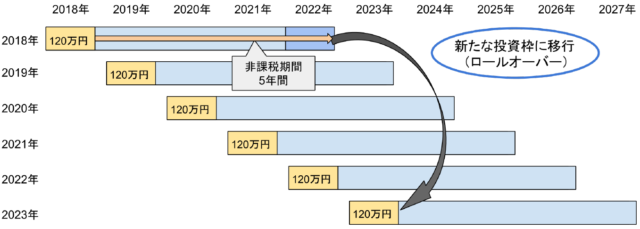

NISA制度では2023年までは毎年120万円の非課税投資枠が与えられるため、NISA口座内で非課税期間終了後の株を翌年分の投資として移管することができます。

これをロールオーバーといいます。

ロールオーバーの特徴としては以下の2つがあります。

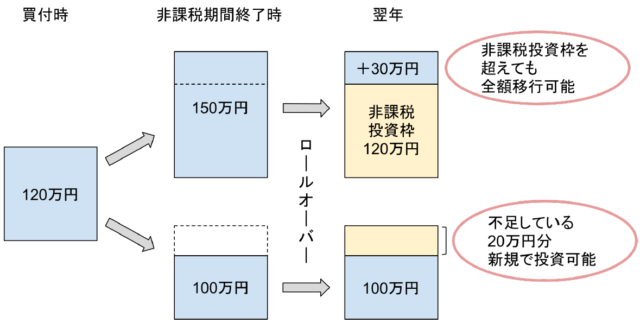

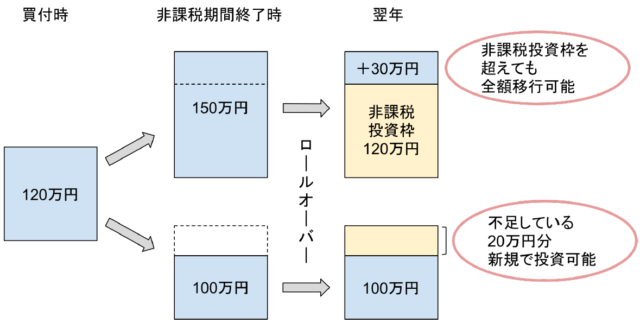

- 時価が120万円を超えていてもすべて移管できる

- 時価が120万円未満の場合は不足分だけ新規投資ができる

例えば120万円で買い付けた株が非課税期間終了時に150万円まで株価が上がっていても、ロールオーバーなら150万円分そのまま翌年の投資枠にまわせます(非課税投資枠は120万円にもかかわらず)。

この場合ロールオーバーの金額の上限はありません。

また、「120万円で買い付けた株が非課税期間終了時に100万円に値下がりしていた」「もともと100万円しか投資しておらず、非課税期間終了時、株価は100万円のままだった」というようにロールオーバーする金額が120万円以下の場合にはもちろん、残りの20万円分を非課税枠で新たに投資をすることができます。

ただし、NISAは2023年で終了予定(非課税枠が与えられるのが2023年まで)なので、いまのところロールオーバーができるのは2018年以前に投資した株までとなっています。

そのため、2019年以降に新規投資をする株はこの後お話しする

・NISA以外の口座に移す

・売却する

このどちらかを選択することになります。

NISA以外の口座に移す

非課税期間終了後にはもちろん、NISA以外の口座(課税口座)に移して引き続き運用を行うことができます。

しかし、NISA以外の口座に移すということはその後は利益に対する税金を払わなければいけなくなるということです。

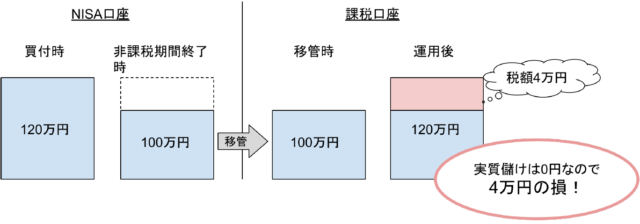

特に、非課税期間終了時に買付額より株価が下がっている場合には注意が必要です!

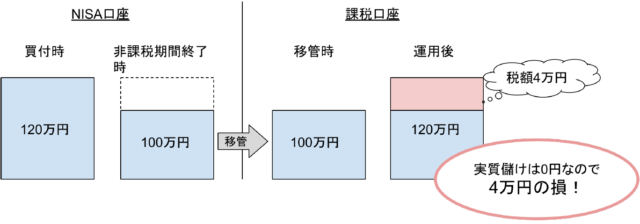

例えばNISA口座から120万円で買い付けた株が非課税期間終了時に100万円に値下がりした場合、100万円分の株として課税口座に移管することになります。

移管後運用した結果、株価がもとの120万円まで上がったとします。

120万円で買った株が一度値下がりして元の株価に戻っただけなので儲けは0円ですよね。

しかし課税口座に移管してから20万円の値上がり益を得たということになるので、その20万円には約20%の税金がかかり、4万円を税金として納めなければなりません。

そうなると実質、4万円損することになりますよね。

ですから、投資時より値下がりした株に関しては税金による損失覚悟で課税口座への移管を行わなければなりません。

売却する

非課税期間終了後、運用を続けるつもりがなければ売却するという選択肢もあります。

特に値下がりした株に関しては、株価の回復を信じて「新たな投資枠に移す」「課税口座に移す」のか、あるいは税負担を避けるために損切をし「売却する」のか難しい判断となります。

どの選択肢が適しているのか、自分の投資スタイルや株のトレンドを考慮してよく検討しましょう。

NISA(ニーサ)口座の作り方

総合口座がないとNISA口座はつくれない

NISAで投資をはじめるにはまず口座を開設する必要があります。ただし、NISA口座は単独で作ることができません。

このようにNISA口座は総合口座のうちの1つとなっているため、証券口座でNISA口座を開設する場合は、同時に「総合口座」を開設する必要があります。

※銀行や郵便局でNISA口座を開設する場合は、総合口座に加えて「投資信託口座」の開設が必要です。

総合口座の開設時には必ず「一般口座」「特定口座(源泉徴収あり)」「特定口座(源泉徴収なし)」のいずれかを選ばなくてはなりません。

一般口座を開設した場合は、年間の投資利益(または損害)の計算も確定申告も自分でする必要があります。

特定口座(源泉徴収なし)の場合は、年間の投資損益の計算は証券会社がしてくれますが、確定申告は自分でしなければなりません。

特定口座(源泉徴収あり)の場合は、年間の投資損益の計算も確定申告もすべて証券会社がやってくれます。

もちろん、納付に関しても天引き(=源泉徴収)されます。

課税口座を利用する際に

「20万円以下しか儲けるつもりがない」という方は特定口座(源泉徴収なし)

「損益計算も確定申告も自分でするのは面倒」という方は特定口座(源泉徴収あり)

「非上場株の取引き等もやったみたい」という方は一般口座

がオススメです。

しかし、NISAしか利用するつもりがなければどの課税口座を選んでも変わりはありません。

後々変更することも可能なので、迷ったら特定口座(源泉徴収あり)を選んでおくといいでしょう。

NISA口座開設の流れ

NISA口座開設までの流れは以下の通りです。

- STEP.1金融機関を選ぶ目的に合わせて口座開設をする金融機関を選びます。どこを選ぶかによって投資できる商品がかなり違うので注意しましょう。

- STEP.2開設申請・資料の取寄せ選んだ金融機関のHP・店頭で資料請求や開設申請を行います。

- STEP.3必要書類の提出本人確認書類やマイナンバーカードの写しを提出します。

- STEP.3口座開設完了・取引開始 口座開設の申請から取引を始められるまでには2~4週間かかります。

金融機関ごとの違いを比較

NISAを取り扱っている金融機関は以下のようなものがあります。

・証券会社

・銀行

・投資信託会社

・郵便局

・信用金庫

金融機関によってNISAで取引のできる金融商品や手数料などはかなり違うので自分の目的に合わせて選ぶことが重要です。

では実際に、いくつかの会社を取扱商品や取引にかかる手数料で比較してみましょう。

NISA口座での取扱商品と手数料

| NISA口座での取扱金融商品 | 公式 ページ |

||||

|---|---|---|---|---|---|

| 国内株 ETF |

外国株 ETF |

投資信託 | IPO | ||

| ネット証券【取引手数料無料】 | |||||

| 楽天証券 | ◎ | 〇 | ◎ | × | |

| 松井証券 | ◎ | × | 〇 | 〇 | |

| SBI証券 | ◎ | 〇 | ◎ | ◎ | |

| GMO クリック証券 |

〇 | × | 〇 | △ | |

| マネックス 証券 |

〇 | ◎ | 〇 | ◎ | |

| DMM株 | 〇 | × | × | × | |

| 店頭証券【手数料は有料】 | |||||

| 野村證券 | 〇 | × | 〇 | ◎ | ― |

| 銀行【国内株の取扱いなし】 | |||||

| ゆうちょ銀行 | × | × | 〇 | × | ― |

会社によってかなり違いがあることがわかりますよね。

NISAでの取引を始めてから別の金融機関に変更することも可能ですが、手間がかかる上にロールオーバーができないといったデメリットがあるのでやはり最初の金融機関選びは重要です。

▶関連記事

NISA口座開設にはマイナンバー&本人確認書類が必要

多くの金融機関では口座開設申請時に

・マイナンバーカード/通知カード

・運転免許証やパスポートなどの本人確認書類

この2つのコピーまたはアップロードが必要になります。

開設手続きの前に、手元に準備しておくとスムーズに申請が行えます。

NISA(ニーサ)のまとめ

最後にNISAについてのまとめです。

- NISAは投資で儲けた利益の税金をタダにできる制度

- 投資で利益を得られなければNISAを使う意味がない

- NISAを利用するからこそ損することがある

- NISAは長期投資向き

- 目的に合った金融機関選びを!

税金がかからないというメリットだけで利用を決めず、NISAを利用する注意点やリスクを把握したうえでNISAの利用を検討しましょう!